电子陶瓷(electronic ceramics)是指具有独特的电学、光学、磁学等性质而在电子、通讯、自动化、能源转化和存储等领域起关键作用的一类先进陶瓷材料。按应用范围可分为固定用陶瓷、电真空陶瓷、电容器陶瓷和电阻陶瓷。

一、全球产业发展概况

1.市场规模

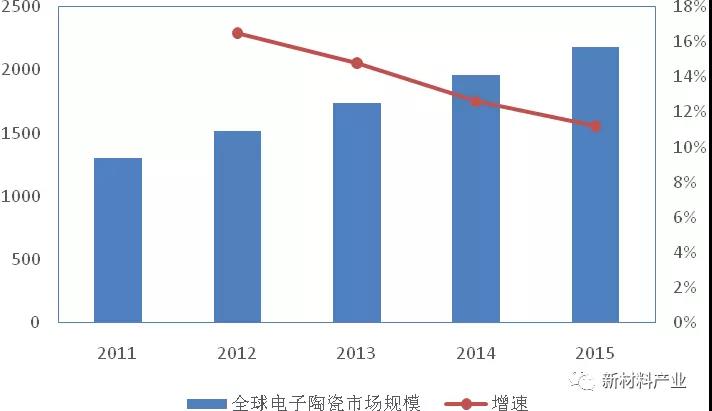

近年来,随着通信、计算机、电子仪表、家用电器等下游应用的快速发展,电子陶瓷元器件的市场规模日益增长。据第三方机构的预测,全球电子陶瓷的市场规模将由2011年的1 300亿美元左右,增长至2015年的2 100亿美元左右,年复合增长率达到14%(图1)。

图1 全球电子陶瓷市场规模和增速(亿美元)

2.主要生产国

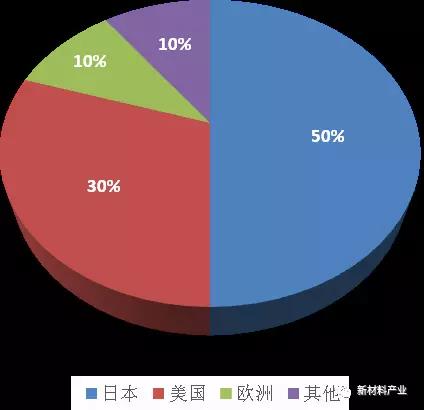

由于较高的技术壁垒,电子陶瓷行业长期被日本、美国以及一些具有独特技术的欧洲公司所垄断。其中,日本电子陶瓷材料门类最多、产量最大、应用领域最广、综合性能最优,占据全球电子陶瓷市场50%的份额,在无铅压电陶瓷研发上,日本论文和专利数量最多。美国在电子陶瓷的技术研发方面走在世界前列,但是产业化应用落后于日本,大部分技术停留在实验室阶段。美国电子陶瓷产品约占世界市场份额的30%,居全球第2位(图2)。欧盟主要大力发展降低消费型环境负荷的陶瓷材料。我国电子陶瓷产业已初具规模,但与日本和美国等经济发达国家相比,尚属起步阶段。

图2 全球电子陶瓷市场份额

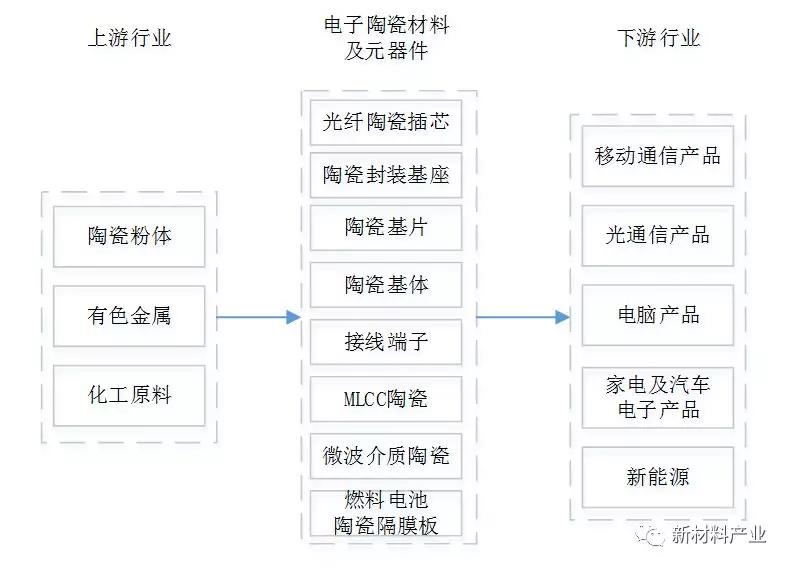

3.电子陶瓷产业链

电子陶瓷产业的上游包括电子陶瓷基础粉、配方粉等;下游应用行业包括消费电子类产品、通信通讯、汽车工业、数据传输以及其他电子类产品等,主要用于各类电子整机中的振荡、耦合、滤波等电路中。中游是电子陶瓷材料及其元器件,主要包括:光纤陶瓷插芯、陶瓷封装基座、陶瓷基片、陶瓷基体、接线端子、片式多层陶瓷电容器陶瓷、微波介质陶瓷等(图3)。

图3 电子陶瓷产业链

二、主要细分领域发展现状

1.电子陶瓷粉体

电子陶瓷粉体是制造陶瓷元器件最主要的原料,其核心要求在于纯度、颗粒大小和形状等。高纯、超细、高性能陶瓷粉体制造技术和工艺是制约我国电子陶瓷产业发展的瓶颈。这一技术基本掌握在日本、美国等少数发达国家。目前国际上最新的陶瓷粉体制备技术是超高温技术,日本在超高温技术方面占据全球领先地位。我国电子陶瓷急需的粉体主要依赖进口。

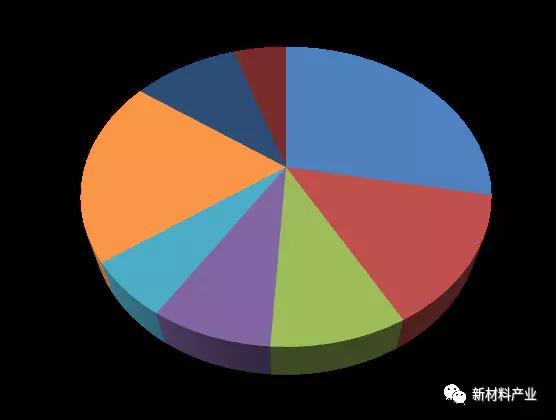

以片式多层陶瓷电容器(Multi-layer ceramic capacitors,MLCC)陶瓷粉体材料为例,其生产全球集中度较高。2013年全球MLCC陶瓷粉产量接近5万t,并且正以每年8%的复合增速增长,国内以12%的复合速度增长。据《中国石油和化工经济分析》报道,全球超过70%的MLCC陶瓷粉体材料由日本企业垄断。日本堺化学(Sakai)是全球最大的电子陶瓷粉体材料生产厂商,美国Ferro及日本化学NCI分别列第2和第3位(图4)。

我国的国瓷材料在陶瓷粉生产技术和市场方面处于领先地位,掌握了瓷粉水热法合成技术、纳米分散技术和包覆技术,主要产品有MLCC配方粉、微波介质瓷粉、纳米复合氧化锆、高纯超细氧化铝等,占据全球市场10%左右的份额和国内80%的市场份额。此外,风华高科也具备MLCC配方粉的生产能力;三环集团具备添加剂的生产能力,但仅自产自用,不对外销售;火炬电子开始研发瓷粉配方以及超精细制作工艺。国内企业的持续创新,改变高可靠MLCC及其原材料大量依靠进口的局面。

图4 全球主要电子陶瓷粉生产企业市场份额

2.电子陶瓷材料及元器件

(1)高压陶瓷

超、特高压交直流用棒形支柱绝缘子和瓷套(空心绝缘子)是超、特高压交直流电网输变电用的关键元件。2011年,国际棒瓷产业规模约30亿元,瓷套产业规模约有40亿~45亿元;国内棒瓷总产值约10亿元、瓷套总产值约15亿元由于发达国家电瓷市场日渐饱和以及生产成本大幅增加,日本、美国及欧洲很多电瓷厂先后转产或限产。

目前,国外棒瓷生产企业主要有日本有特殊陶业株式会社(NGK)和美国拉普公司,瓷套生产企业主要是NGK和美国PPC公司。国内棒瓷生产企业比较分散,唐山电瓷以110kV及以上棒形支柱绝缘子为主,国内市场占有率达到33.01%;抚顺高科则以550kV棒形产品为主;西安电瓷研究所、中材高新材料股份有限公司(以下简称“中材高新”)中材高新等重点关注1 100kV等特高压产品。国内瓷套生产集中度较高,华鑫电瓷电器有限公司、抚顺高科电瓷电气制造有限公司(以下简称“抚顺高科”)、西安西电高压电瓷有限责任公司(以下简称“西安电瓷”)和抚顺电瓷制造有限公司占据国内市场份额的近70%。但国内低压瓷套产能过剩,特高压瓷套无法满足正常需求,750kV及以上无机粘接空心瓷绝缘子主要依靠进口。唐山高压电瓷有限公司、抚顺高科、西安电瓷、中材高新已经研发出363kV和550kV空心瓷绝缘子。

(2)光纤陶瓷插芯

光纤陶瓷插芯是光纤连接器的核心部件,广泛应用于通信、局域网、光纤到户、高质量视频传输、光纤传感、测试仪器仪表等。根据中国电子元件行业协会统计,2013年全球陶瓷插芯市场规模约2.9亿美元(约合18亿元),预计到2018年全球陶瓷插芯市场规模约4.4亿美元(约27亿元)。

全球主要光纤陶瓷插芯生产企业有中国的三环集团、深圳太辰光通信有限公司,日本京瓷株式会社(以下简称“京瓷”)、日本Adamant,韩国大源以及台湾富士康科技集团等。三环集团占据光纤陶瓷插芯行业绝对龙头。2013年我国陶瓷插芯产量(含在华外企)接近全球总产量的93%,三环集团占据40%以上的市场份额。

(3)燃料电池陶瓷隔膜板

燃料电池隔膜板是固体氧化物燃料电池的核心部件,其主要作用是在阴极与阳极之间传递氧离子和对燃料及氧化剂进行有效隔离。美国布卢姆能源公司(Bloom Energy)是全球最大的固体氧化物燃料电池生产商,而三环集团是布卢姆能源燃料电池隔膜板的核心供应商,占其燃料电池隔膜板采购份额的70%。

(4)SMD陶瓷封装基座

SMD陶瓷封装基座主要用于石英晶体振子芯片和声表面波芯片的封装。根据中国电子元件行业协会的数据,2013年全球陶瓷封装基座的市场规模约为9.5亿美元(约合人民币57亿元),预计2017年将达到65亿元。陶瓷封装基座的生产工艺中,陶瓷生片冲孔、气氛保护烧结等工艺环节具有较高的技术壁垒,全球市场长期被日本企业垄断,我国陶瓷基座供应长期依赖进口。

全球陶瓷封装基座的主要生产企业有日本京瓷、美国洛泰克(NTK)公司和三环集团。2013年,这3家企业分别占据陶瓷封装基座市场的68%、28.6%和3.4%。日本京瓷是陶瓷封装基座市场的绝对领导者,其全球市场份额曾一度高达80%,并凭借其垄断地位长期享受极高毛利水平。三环集团已掌握陶瓷封装基座的工艺技术,2013年全球市场份额约3.4%,未来将加快通用产品向小型化产品等高端领域的延伸。

(5)氧化铝陶瓷基片

氧化铝陶瓷基片是片式电阻的核心部件。根据中国电子元件行业协会数据显示,2013年全球陶瓷基片市场规模约1.57亿美元(约合10.7亿元人民币),全球陶瓷基片的市场销售规模有望保持4%左右的增长,到2017年达到约1.84亿美元(约合12亿元人民币)的规模。

目前氧化铝陶瓷基片的主要供应商包括日本丸和、NCI、三环集团、台湾九豪等。2012年,这几家企业分别占据氧化铝陶瓷基片市场的27.2%、23.5%、12.5、11.0%。国外公司氧化铝陶瓷基片业务基本处于亏损状态。

(6)MLCC电容器

MLCC是电容器市场中最为主流的产品,是全球市场占有率最高的电容器产品。根据中国电子元件行业协会的数据,2013年全球和国内电容器市场中陶瓷电容器占比达到49%和49.98%。其中,MLCC片式多层陶瓷电容器具有低ESR、耐高温、耐高压、体积小、性价比高等特点,其市场规模约占整个陶瓷电容器的93%左右。2013年全球MLCC产品市场规模为81.8亿美元,中国市场规模达到359.7亿元,占全球比重接近70%。中国作已成为全球陶瓷电容器生产大国和消费大国,产销量位居全球前列。

目前全球主要的MLCC生产国包括日本、韩国、美国和中国。日本的主要生产企业有村田、京瓷、太阳诱电以及电气化学TDK等。日本村田制作所是全球最大的MLCC陶瓷电容器生产厂家,市场占有率超过20%。京瓷公司是全球技术陶瓷领域龙头企业,产品涵盖无线手机和网络设备、半导体元件、射频和微波产品套装、无源电子元件、水晶振荡器和连接器以及光电通讯网络用光电器件等。日本太阳诱电(Taiyo Yuden)是全球知名的陶瓷电容和电感等电子元器件生产商,在高容MLCC领域较为突出。美国基美公司(Kemet)在高端MLCC陶瓷电容应用领域具有一定优势。韩国主要生产商为三星电子;中国台湾的国巨股份有限公司和华新科科技股份有限公司也占据一定的市场份额。国内MLCC陶瓷电容器生产企业主要是风华高科、三环集团、深圳宇阳科技发展有限公司以及火炬电子、成都宏明电子科大新材料有限公司、北京元六鸿远电子技术公司等。

(7)微波介质陶瓷

微波介质陶瓷材料是指应用于微波频率(300MHz~30GHz频段)在电路中作为介质材料并完成一种或多种功能的陶瓷材料。具有高介电常数、低介电损耗、温度系数小等优良性能,是制造微波介质谐振器、滤波器、介质天线、介质导波回路等微波元器件的关键材料,可用于移动通讯、卫星通讯和军用雷达等方面。预计到2015年,全球微波介质材料市场规模将超过15亿美元。2015年我国微波介质陶瓷材料产量有望突破1800ts,产值将超过9亿元。

微波陶瓷材料和器件的主要生产企业有日本村田公司、德国EPCOS公司、美Trans-Tech公司、Narda MICROWAVE-WEST公司、英国Morgan ElectroCeramics、Filtronic公司等,其产品的应用范围已在300MHz~40GHz系列化,年产值均达10亿美元以上。佳利电子是国内最大的微波介质陶瓷产品生产企业,具备高低温微波陶瓷材料自主知识产权并实现产业化,其大众导航天线、特种微波介质陶瓷、微波通讯元器件等产品处于国内领先地位。2015年,佳利电子被北斗星通收购,将进一步巩固北斗产业链的上游地位。

三、我国发展的机遇、挑战及未来展望

1.发展机遇

《中国制造2025》创新驱动发展的战略新需求。为实现制造强国战略,国务院发布了《中国制造2025》,在重点领域新一代信息技术产业中,提出重点发展集成电路及设备、信息通信设备等。《〈中国制造2025〉重点领域技术路线图(2015版)》同时提出要着力发展多元件集成电路、新一代信息通信设备、航天通信系统等,以满足移动互联网、互联网+、信息消费、物联网、航空航天等业务的不断增长需求,重点发展的关键战略材料之一即是电子陶瓷。作为《中国制造2025》配套规划的《新材料产业“十三五”发展规划》提出加快电子陶瓷材料产业化应用。

我国国防工业发展的迫切需求。以MLCC为例,MLCC常用于航空航天、舰船、兵器、电子对抗、军事信号监控、袖珍式军用计算机、军用移动通信设备等军事装备领域。随着我国装备现代化进程的加快,国内军用MLCC在2013年的市场规模达到14.4亿元,并维持在14%左右的增速,然而其进口占比高达60%~70%。在我国军事改革加快和国防事业快速发展的大环境下,军用电子陶瓷元器件亟待实现国产化。

2.面临挑战

近年来在国家相关部门的支持和推动下,我国电子陶瓷材料研发和产业化取得了较快发展,在陶瓷电阻/电容/电感、陶瓷封装基座、陶瓷插芯等领域产业化有序推进,并逐步实现进口替代,在产业链的各个环节也涌现出国瓷材料、三环集团、风华高科等优质企业。但总体而言,与国外先进电子陶瓷相比,国内生产的大部分产品附加值相对较低,很多电子整机中技术含量高的陶瓷元件仍需大量进口;原料高纯化、元器件高致密、大尺寸、比表面、复杂形状、陶瓷靶材等问题亟需解决;国内部分材料的性能指标尚未达到国外同类材料的指标,装备设备精度差,高端设备依赖进口;产学研用结合不紧密,实验室成果缺乏重视,与实际应用脱节严重。为此,我国应着力突破电子陶瓷材料先进核心工程化工艺技术制约,提升电子陶瓷产业共性工艺技术创新水平,推动电子陶瓷新技术在军民领域双向转移。

3.未来展望

总体来看,电子陶瓷应用领域不断扩展,在下游需求持续增长的带动下,产业规模将继续扩大。从各细分领域看:

①高压电瓷:随着国内电网建设的快速发展,为超、特压输变电配套材料带来了机遇,高压电瓷需求将继续增加,预计到2020年330kV及以上支柱瓷绝缘子需求量将达到4.5万只,330kV及以上空心瓷绝缘子需求量将达到1.3万只。

②陶瓷插芯:随着通信产业迅速发展,无线网络优化、传输网络扩容、4G基站建设等项目加快建设,光纤陶瓷插芯产业规模进一步扩大。

③陶瓷隔膜:燃料电池作为21世纪首选的清洁能源系统,其发展受到了世界各国的大力支持。尽管目前燃料电池的市场需求有限,但发展前景看好,由此将大大带动陶瓷隔膜的快速发展。

④陶瓷封装基座:随着智能手机、平板电脑、无线网络终端设备、GPS及北斗导航等新兴市场的出现,石英晶体器件的应用领域不断拓展,陶瓷封装基座作为石英晶体器件的配套产品,将会迎来新的增长契机。

⑤陶瓷基片:片式电阻主要应用于电脑、通信、家电、手机、数码消费品、汽车电子、照明等领域,随着这些领域的较快增长,片式电阻的需求不断增加,陶瓷基片是片式电阻的核心部件,其产业规模将继续保持增长。

⑥陶瓷电容器:陶瓷电容器作为电容器中使用最广、用量最大的类别,随着技术不断进步、性能不断提高,其下游应用领域也正不断扩大,预计2020年我国陶瓷电容器市场规模有望超过600亿元,其中MLCC有望达到550亿元。我国陶瓷电容器将向超小型、高容量、高频率、低成本及绿色环保方向发展。

⑦微波介质陶瓷:能够满足微波电路小型化、集成化、高可靠性和低成本的要求,随着移动通信和现代电子设备的发展,微波介质陶瓷越来越受到人们的重视,未来发展前景广阔。